Le conversazioni dell’Avvocato del Business con…

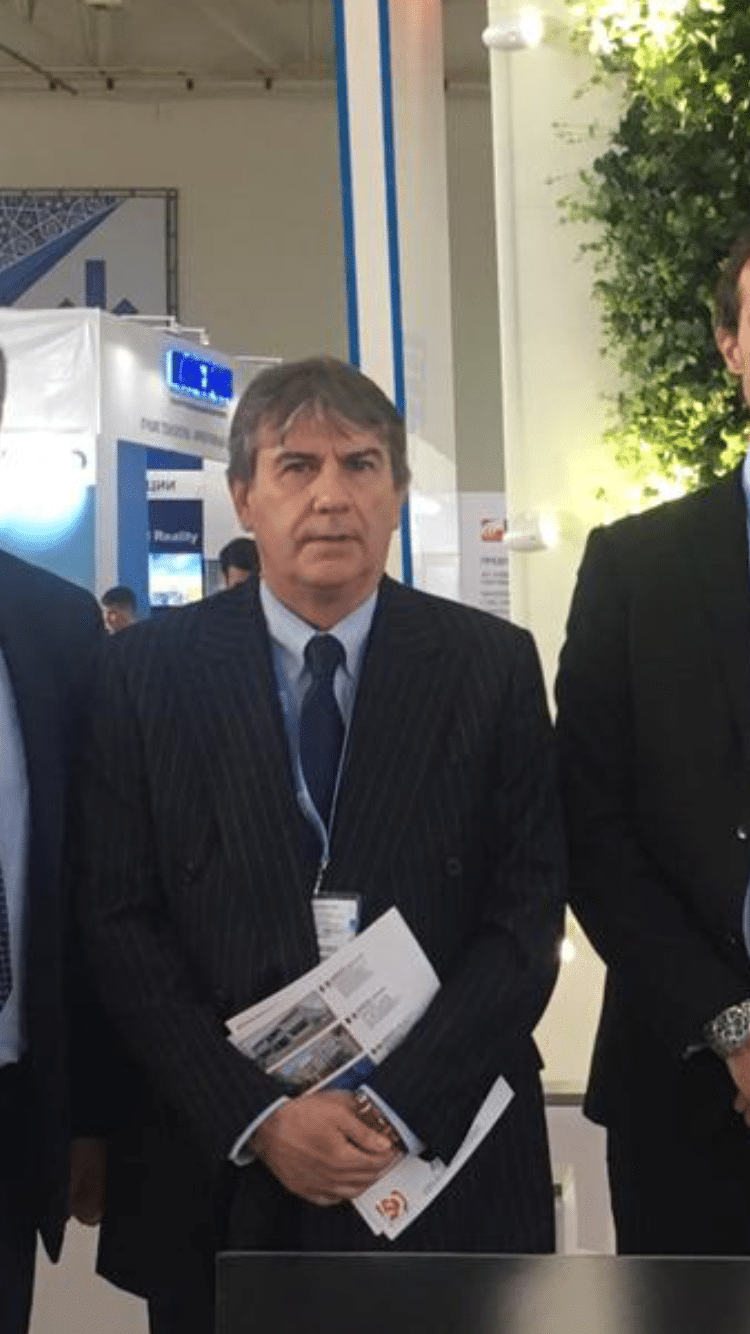

Paolo Pescetto di Arkios italy

Come anticipato nei giorni scorsi, alcuni post di questo BLOG saranno dedicati a protagonisti del mondo del Private Equity.

Per iniziare ho pensato di invitare il Dott. Paolo Pescetto, Presidente e Fondatore di Arkios Italy, il n. 1 tra gli advisor indipendenti nel settore Medium / Small Cap M&A.

Con Paolo ho avuto modo di collaborare su diversi “dossier” per acquisizioni societarie, in particolare nel settore della meccanica industriale.

***

GB: Buongiorno Paolo e grazie per aver accettato di “mettere su carta” questa nostra chiacchierata.

PP: Figurati, grazie dell’invito.

GB: Di Arkios ho parlato nell’introduzione. Vuoi raccontare brevemente, invece, il tuo percorso professionale?

PP: Mi sono laureato in economia alla Bocconi ed ho passato 15 anni in consulenza direzionale tra Boston Consulting Group e Value Partners.

In particolare per questo ultimo gruppo, ho seguito la costituzione della Value Team, società di consulenza ICT, costruita tramite acquisizioni di aziende più piccole.

In 6 anni siamo passati da zero (sono stato matricola numero 1) a 2.600, prima di venderla al gruppo giapponese NTT Data.

Di fatto in questo periodo ho intuito come la finanza e l’M&A potessero essere uno strumento di creazione di valore complementare ed accelerante rispetto alla crescita interna.

In parallelo coltivo la passione accademica, infatti dal 2000 al 2014 ho avuto la cattedra di Strategie presso ingegneria Gestionale dell’Università di Genova ed ancora oggi insegno ai Master Executive del Politecnico di Milano.

GB: Quando e come hai iniziato a fare questo lavoro? Cosa significa per Te lavorare come advisor?

PP: Arkios Italy nasce da una iniziativa di uno studente del Master in Private Equity del MIP, che lancia l’idea di costituire la filiale italiana della Banca d’affari UK Arkios ltd.

Da quest’idea nel 2008 nasce Arkios srl, dapprima solo tra i “banchi universitari” e poi dall’anno successivo si fonda Arkios Italy srl con l’entrata di Paolo Cirani, mio ex-collega di consulenza ed anche io mi ci dedico a tempo pieno diventandone insieme i principali azionisti di riferimento e staccando il cordone ombelicale col Politecnico.

GB: Poi però ti sei spostato anche sugli investimenti diretti, ci puoi spiegare per quale ragione?

PP: Già dal 2007 con alcuni imprenditori avevo costituito un piccolo veicolo di investimento da cui abbiamo imparato tante “lezioni di vita” su come NON si fa Private Equity, ovvero dedicando un impegno part-time e come hobby, con questi investitori abbiamo deciso quasi subito di vendere le società in cui avevamo investito.

Ma solo tra il 2012 e 2014 siamo riusciti veramente a venderle.

Questo di fatto coincide con la nascita della Red-Fish Kapital spa, società dedicata alla gestione di partecipazioni in modo diretto a cui si dedica il mio socio storico Andrea Rossotti.

Nel frattempo molti imprenditori mi hanno chiesto di investire insieme in iniziative, ma solo con la costituzione della RFK ho accettato di prendermi la responsabilità di gestire partecipazioni in cui avevano investito altri imprenditori.

GB: Quali difficoltà hai trovato in questo passaggio da consulente ad “imprenditore / investitore”?

PP: In realtà la mia propensione personale alla gestione di partecipazioni in maniera imprenditoriale emerge in modo più naturale rispetto alla consulenza. Potrei forse dire che ho più limiti come consulente che come imprenditore, perché non so avere un approccio totalmente distaccato. Cerco sempre di immedesimarmi nell’Imprenditore in ogni progetto anche se non sono direttamente coinvolto.

GB: Chi devi ringraziare?

PP: Un grande insegnamento lo devo ad Alberto Graziano, mio compagno di studi che da subito dopo la laurea ha scelto di fare l’imprenditore.

E’ stato lui a convincersi sin dalla costituzione di Arkios a mettermi in proprio, “finanziandomi” il primo anno senza stipendio!

Oltre a questo gesto concreto e tangibile, tanti consigli che ancora oggi non mi vergogno di chiedere settimanalmente.

La fortuna è stata anche di aver fatto qualche investimento fortunato insieme.

GB: Come vedi il mondo del private equity tra dieci anni?

PP: Sicuramente in grossa espansione, sia come masse gestite che come forme di investimento.

Vedo qualche limite alle forme regolamentate di Private Equity (i.e. fondi, gestiti tramite SGR o veicoli lussemburghesi).

Maggior spazio, invece, per Holding quotabili come Tamburi o Mittel.

A queste guardo con interesse.

GB: Per quale motivo?

PP: Semplice. Hanno più libertà per l’investitore di entrar e uscire dall’investimento quotato e meno vincoli per il gestore. Nonchè meno costi di struttura.

GB: Un consiglio che daresti ai lettori di questo BLOG?

PP: Evitare di iniziare da soli facendo un investimento diretto, i guadagni non coprono mai le esperienze negative.

Investire invece all’inizio in veicolo esistenti e soprattutto con un management team dedicato e responsabilizzato sui risultati.

Poi magari farsi coinvolgere maggiormente in qualche investimento specifico come Investment Manager o anche solo investitore diretto.

Essere in un team di investitori e gestori consente maggiori garanzie di successo e quindi di rendimento.

***

Se volete approfondire alcuni degli argomenti trattati nell’intervista:

https://bellinibusinesslawyers.com/ricerca-investitori-di-capitali-per-acquisizione-di-pmi/

https://bellinibusinesslawyers.com/ricerca-analisi-e-valutazione-preventiva-di-pmi-da-acquisire/